Srovnání 37 půjček – kde vám půjčí nejvýhodněji?

Sjednání úvěru s sebou nese velkou zodpovědnost, přičemž jeho riziko může mít v průběhu času i dalekosáhlé následky. Právě proto je na místě pečlivě zhodnotit výhodnost jednotlivých nabídek, což nemusí být vždy tak jednoduché, jelikož ne všichni poskytovatelé jsou dostatečně transparentní a sdílní.

Toho si již několik let všímá i Člověk v tísni, který se v souvislosti s tím rozhodl vytvořit vlastní Index odpovědného úvěrování. Podobně jako v minulých letech přišel se srovnáním 37 bankovních i nebankovních půjček, s nímž se snaží upozornit na stav úvěrového trhu a férovosti jednotlivých poskytovatelů.

Hledání ideální půjčky představuje složitý proces, s nímž si často nedokážou obstojně poradit ani zkušenější klienti. V některých případech může být nabídka poskytovatele natolik lákavá, že se žadatel nevědomky upíše ke splácení zcela nevýhodného úvěru. Velkou roli v takovém rozhodování hraje především nízká transparentnost poskytovatelů, na kterou dlouhodobě poukazuje například Člověk v tísni.

Ten již několik let vydává vlastní Index odpovědného úvěrování, jehož prostřednictvím hodnotí přední banky a nebankovní společnosti působící na našem trhu, a to podle čtrnácti klíčových parametrů. Následně jsou jednotliví poskytovatelé bodově ohodnoceni, přičemž platí, že čím vyšší je bodové hodnocení, tím výhodnější a férovější úvěr dokážou poskytnout.

Níže si tedy podrobně probereme výsledky pro rok 2022 a podíváme se i na to, jaké parametry hrají roli při porovnávání poskytovatelů.

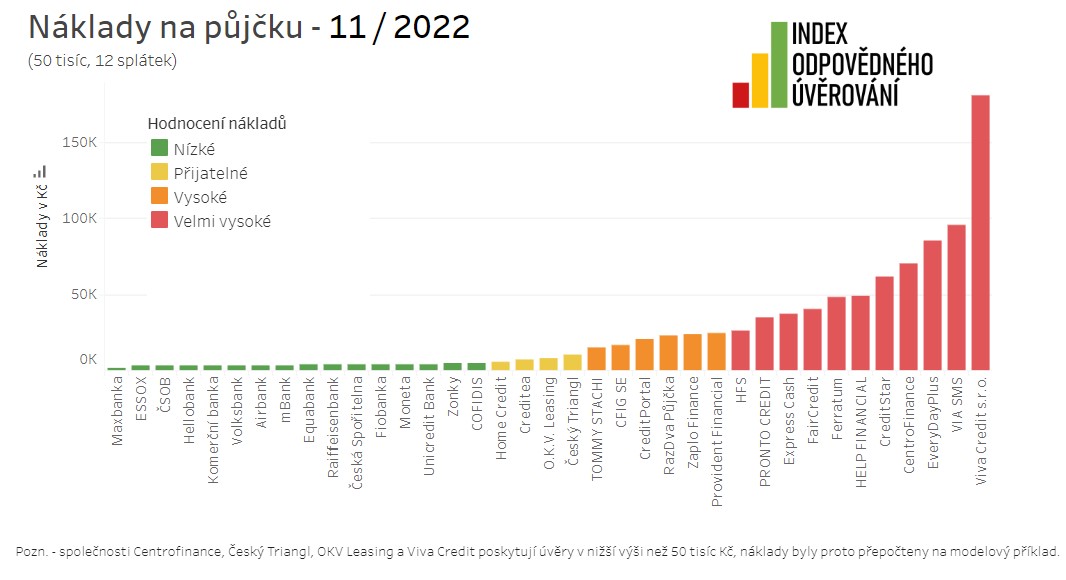

Kolik vás bude stát úvěr ve výši 50 000 Kč?

Prvním kritériem, které by mělo být pro většinu žadatelů o úvěr klíčové, je především cena úvěru neboli, kolik během splácení přeplatí. Rozhodující je vždy roční procentní sazba nákladů (RPSN), jež udává výši nákladů za jeden rok – uvnitř je zahrnut úrok i většina poplatků spojená s poskytnutím úvěru a jeho správou.

V rámci tvorby Indexu odpovědného úvěrování se Člověk v tísni rozhodl porovnávat dostupné úvěry ve výši 50 000 Kč s dobou splatnosti dvanáct měsíců.

Jedny z nejlevnějších půjček nabízí banky

Podle výsledků srovnání půjček vychází, že nejlevnější půjčky nabízí zejména komerční banky. Konkrétně se jedná o méně známou Maxbanku, u níž klienti s úvěrem 50 000 Kč za dvanáct měsíců přeplatí zhruba 1 700 Kč. Ihned za ní se umístilo například ČSOB, Hello bank, Komerční banka nebo AirBank.

Na prvních příčkách tedy narazíte hlavně na banky, přičemž ani to není pravidlem. Druhou nejlevnější půjčku má i nebankovní společnost ESSOX, která je však podporována Komerční bankou, nebo Zonky, jež se proslavilo svým heslem „Lidé půjčují lidem“.

Půjčování za úrok s 400 % RPSN není výjimkou

O poznání hůře jsou na tom nebankovní společnosti, u nichž mohou klienti přeplatit i několikanásobně více. V rámci srovnání vychází, že většina bank a nebankovních společností dokáže klientům poskytnout úvěr s přeplatkem někde okolo 3 000 Kč.

Každopádně se najde poměrně hodně nebankovních společností, u nichž se sjednání úvěru pořádně prodraží. Půjčka ve výši 50 000 Kč s dobou splatnosti dvanáct měsíců vás u Home Credit vyjde na 5 549 Kč.

Najdou se ale i extrémy jako například Viva Credit s.r.o., kde stejný úvěr vyjde na 180 037 Kč. Právě dlouhodobé úvěry s enormně vysokým RPSN jsou podle Člověka v tísni problém, a to zejména v případech, kdy hodnota překročí hranici 300 či 400 %.

Takové půjčky je následně téměř nemožné splatit. Na vině jsou však částečně i banky, jelikož úvěry poskytují jen úzkému počtu žadatelů a zbytek z nich vytlačují do nebankovního sektoru, kde je sjednání půjčky méně výhodné.

Jaké parametry jsou porovnávány?

Jak již bylo řečeno, v rámci Indexu odpovědného úvěrování je pečlivě hodnoceno hned čtrnáct parametrů, které jsou podle Člověka v tísni klíčové. Komplexně tak porovnává náklady na půjčku, náklady při prodlení, ale i přístup daného poskytovatele ke sjednání úvěru.

Ve zkratce tedy hodnotí to, zda banka či nebankovní společnost dostatečně prověřuje bonitu žadatelů a zbytečně je tak nevystavuje riziku neschopnosti splácet.

Důležitá je nejen cena úvěru, ale i transparentnost

Většina lidí se při hledání úvěru zaměřuje na jeho cenu, s čímž počítá i samotné srovnání. Právě proto je jeho velká část věnována nákladům spojených s úvěrem. To, že je úvěr levný, ale neznamená, že bude i výhodný. V kvalitě úvěru hraje roli nejen jeho cena ale celá řada dalších parametrů, včetně transparentnosti neboli otevřenosti k žadatelům, ale i stálým klientům.

Podle Člověka v tísni se postupně zvyšuje transparentnost většiny společností, které na rozdíl od minulých let začínají komunikovat a mají i chuť se zlepšovat. Konečně velká část z nich nabízí veřejně svoji smluvní dokumentaci, sazebníky poplatků či vzor úvěrové smlouvy. Velkým plusem je i úvěrová kalkulačka, jež disponují téměř všechny banky a nebankovní společnosti.

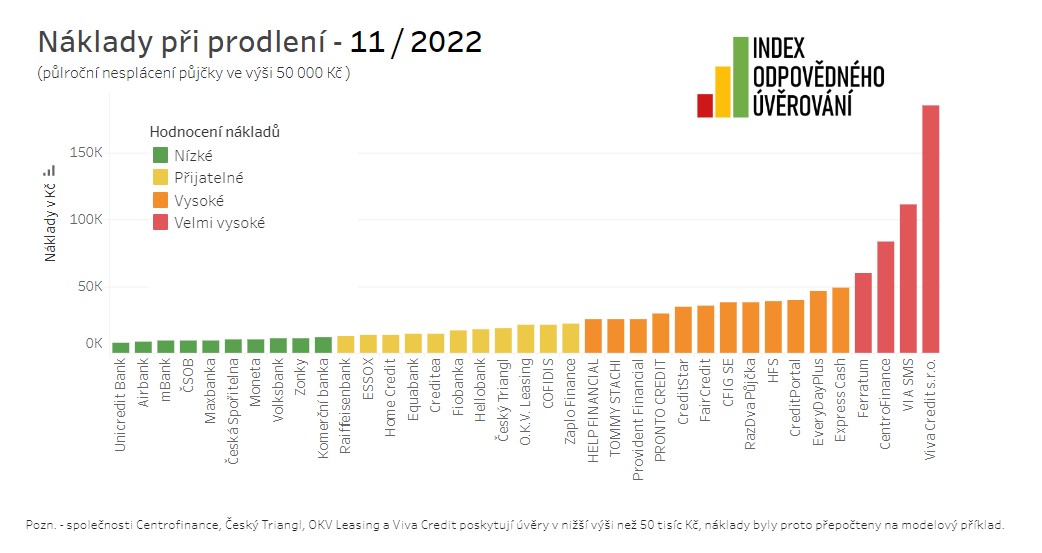

Odpovědné úvěrování stále neplní část společností

I když se snaží poskytovatelé zlepšovat, stále není míra odpovědného úvěrování dostatečná. Velké nedostatky jsou pozorovány zejména u podmínek spojených s nesplácením úvěrů, jež jsou často nastavené tak, že dostanou klienta do pořádných problémů. V porovnání s minulými roky významně vzrostla výše úroků z prodlení.

U férových společností tak klienti zaplatí zhruba 8 000 až 15 000 Kč v případě, že půjčku nesplácí tři měsíce. Nebankovní společnost Viva Credit s. r. o. si ale bude účtovat klidně i 185 608 Kč.

Kde vám podle průzkumu půjčí nejvýhodněji?

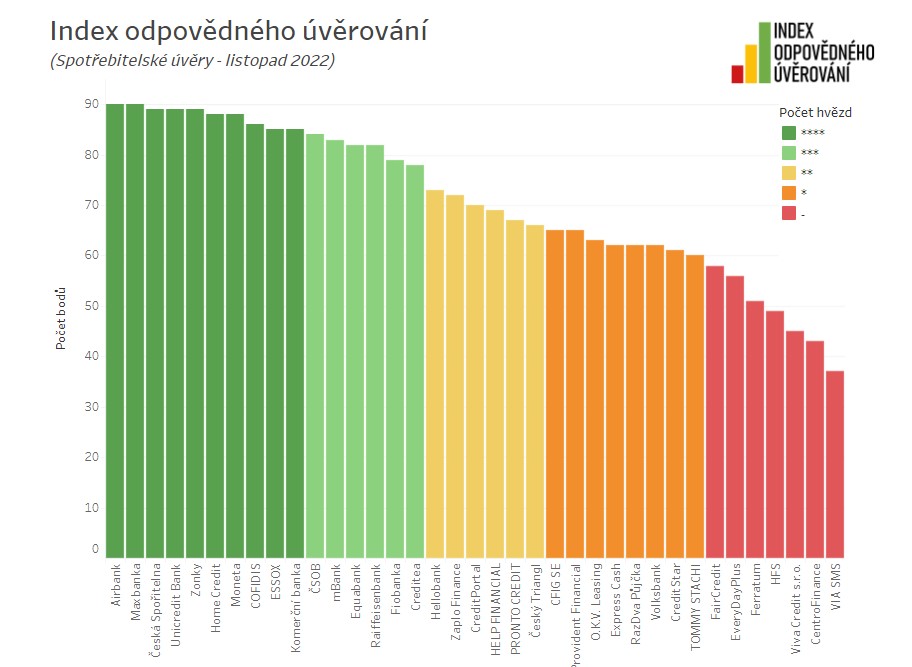

Člověk v tísni zhodnotil komplexně všechny zmíněné parametry a vytvořil srovnání 37 poskytovatelů. To rozložil do dalších pěti kategorií, které ocenil různým počtem hvězd.

Nejlepší poskytovatelé spadají do kategorie se čtyřmi hvězdami, přičemž nejhůře je na tom kategorie bez hvězdy. Opět se potvrzuje fakt, že na nejlepší úvěry narazíte především v bankovním sektoru.

Vítězi srovnání jsou AirBank a Maxbanka

Úplným vítězem srovnání se staly rovnou dvě banky, a to AirBank a Maxbanka, které získaly 90 bodů ze sta. V prvních dvou kategoriích se však udržela většina bank až na Hello bank, jež spadla do třetí kategorie s pouhými dvěma hvězdami.

Na předních příčkách se objevily i některé nebankovní společnosti, jako je například Zonky, Home Credit, Cofidis, ESSOX nebo Creditea. Každopádně ale stále platí tvrzení, že jedny z nejvýhodnějších úvěrů nabízí převážně komerční banky.

Nejhůře jsou na tom malé nebankovní společnosti

Po zhodnocení veškerých parametrů se na posledním místě umístilo VIA SMS, které získalo pouze 37 bodů. Na posledních příčkách se tak setkáte s menšími a méně známými nebankovními společnostmi. Právě ty zpravidla nabízí předražené úvěry a také se nebojí účtovat si příliš vysoké úroky z prodlení. Patří sem například i společnost Ferratum, Express Cash nebo Fair Credit.

| Hodnocení podle Indexu odpovědného úvěrování | ||

| Pořadí | Poskytovatel | Hodnocení |

| ****čtyři hvězdy | ||

| 1.-2. | AirBank | 90 |

| 1.-2. | Maxbanka | 90 |

| 3.-5. | Česká spořitelna | 89 |

| 3.-5. | Unicredit Bank | 89 |

| 3.-5. | Zonky | 89 |

| 6.-7. | Home Credit | 88 |

| 6.-7. | Moneta Money Bank | 88 |

| 8. | Cofidis | 86 |

| 9.-10. | ESSOX | 85 |

| 9.-10. | Komerční banka | 85 |

| ***tři hvězdy | ||

| 11. | ČSOB | 84 |

| 12. | mBank | 83 |

| 13.-14. | Equa bank | 82 |

| 13.-14. | Raiffeisenbank | 82 |

| 15. | Fiobanka | 79 |

| 16. | Creditea | 78 |

| **dvě hvězdy | ||

| 17. | Hello bank | 73 |

| 18. | Zaplo Finance | 72 |

| 19. | CreditPortal | 70 |

| 20. | Helpfinancial | 69 |

| 21. | Pronto Credit | 67 |

| 22. | Český Triangl | 66 |

| *jedna hvězda | ||

| 23.-24. | CFIG SE | 65 |

| 23.-24. | Provident Financial | 65 |

| 25. | OKV Leasing | 63 |

| 26.-28. | Express Cash | 62 |

| 26.-28. | RazDva Půjčka | 62 |

| 26.-28. | Volksbank | 62 |

| 29. | CreditStar | 61 |

| 30. | Tommy Stachi | 60 |

| žádná hvězda | ||

| 31. | Fair Credit | 58 |

| 32. | Everyday Plus | 56 |

| 33. | Ferratum | 51 |

| 34. | HFS | 49 |

| 35. | Viva Credit s.r.o. | 45 |

| 36. | Centrofinance | 43 |

| 37. | Via SMS | 37 |

Shrnutí – jak vybrat výhodný úvěr?

Pokud se chystáte sjednat si úvěr, je Index odpovědného úvěrování skvělým ukazatelem, jímž se můžete řídit. Jak již bylo řečeno, z průzkumu vychází, že nejvýhodnější úvěry nabízí zejména komerční banky.

Jejich podmínky však nemusí splnit každý, a proto může být jejich sjednání pro velkou část žadatelů nedostupné. U bankovních úvěrů budete potřebovat dostatečnou bonitu, což znamená nízkou míru zadlužení a vysoké příjmy.

Většina žadatelů se musí obrátit na nebankovní společnosti

Jestliže nedisponujete dostatečnou bonitou, budete se muset poohlédnout po půjčce v nebankovním sektoru, jež je ale mnohem rizikovější. Ideálně byste měli vybírat poskytovatele, kteří se umístili v kategorii se čtyřmi či třemi hvězdami – ti nabízí nejen výhodné úvěry, ale jsou i féroví. Zde narazíte jen na pár nebankovních společností.

Jednu z nejvýhodnějších půjček vám dokáže poskytnout Zonky, jež se přísností svých podmínek liší jen minimálně od běžných bank. Mnohem benevolentnější bude například Home Credit nebo Cofidis. Každopádně i zde je dobré se mít na pozoru – tedy předem zhodnotit své možnosti a zbytečně se nezadlužit.

Odborníci zdůrazňují nutnost přečíst si pečlivě úvěrovou smlouvu a seznámit se s veškerými podmínkami. To platí i v případě, že vám bude schválena žádost o úvěr u jedné z komerčních bank.

Nezodpovědným poskytovatelům se raději vyhýbejte obloukem

Se svojí žádostí nemusíte uspět ani u zmíněných nebankovních společností a můžete tak být nuceni obrátit se na méně zodpovědné poskytovatele. Na ně narazíte převážně v kategoriích se dvěma a méně hvězdičkami, přičemž platí, že čím méně hvězdiček, tím vyšší riziko.

Poskytovatelům, jež spadají v Indexu odpovědného úvěrování do poslední kategorie, byste se měli raději vyhnout obloukem, a to i v případě, že nemáte jinou možnost. Sjednání úvěru u nich by vás totiž mohlo poměrně rychle dostat do úvěrové pasti, z níž není úniku.

O autorovi

Když jsem v roce 2016 propadla kouzlu copywritingu, ani ve snu by mě nenapadlo, kam mě to zavede. Finance a investování mě vždycky bavily, a psaní o nich mě zcela pohltilo. Slabost mám ale i pro technologie, s nimiž mohu pokaždé objevovat něco nového. Během let jsem tak měla možnost spolupracovat na celé řadě projektů, které se točily kolem peněz, investování či nových technologických řešení v různých odvětvích.